Название этой статьи отражает не только игру слов в переводах названий двух состояний финансового рынка с английского, о которых часто вспоминают сегодня, но и действительно сложную проблему выбора, стоящего сегодня перед мировыми финансовыми регуляторами, в первую очередь ФРС.

Термин Taper Tantrum (дословно «паника от сужения») возник в 2013 когда рынки на протяжении нескольких месяцев довольно нервно реагировали на ожидания начала завершения политики количественного смягчения, начатого еще в 2008. Так, период между маем, когда было объявлено о намерении и декабрем, когда появились детали фактического сокращения, характеризовался повышенной волатильностью многих классов активов. В частности:

- доходности 10-летних US Tresuries почти удвоились с 1,6% в апреле 2013 года до 3,0%;

- Доллар несколько ослаб к валютам развитых стран, однако вырос по отношению к высокодоходным валютам развивающихся рынков;

-Рынок акций был волатилен, однако индексы развитых стран оказались более устойчивыми, в то время как MCSI EM терял более 15% в июне по отношению к моменту объявления.

Интересно, что после фактического начала сворачивания стимулов, доходности Tresuries и волатильность снизились, и на рынках наступило относительное успокоение.

Не секрет, что и сейчас рынок находится в ожидании объявления мер по сокращению объемов выкупа бумаг ФРС, т .е начала сокращения стимулирования, поэтому проводить сравнительные параллели с тем периодом более чем актуально.

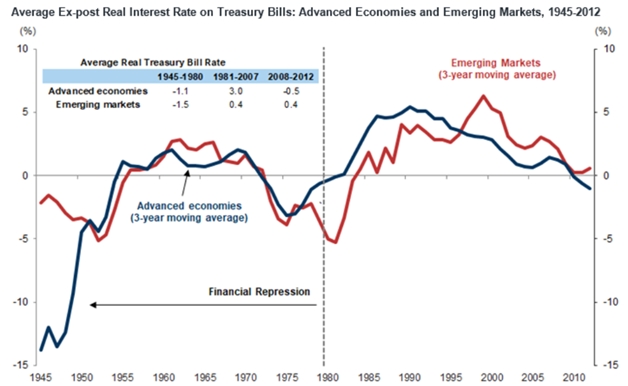

Что же касается второго сценария, определяемого как ”financial repression”, то эта концепция означает поддержание регулятором заниженных реальных ставок в экономике ( вплоть до негативных) достаточно продолжительное время, в том числе с целью облегчения долговой нагрузки. В результате такой политики, часть капитала, по сути, перетекает от частного сбережения в сектор публичных финансов. Эта политика хоть и считается не конвенциальной, однако не раз была реализована на практике. Наиболее ярким примером является период послевоенного восстановления.

Учитывая высокий уровень задолженности в США и других развитых странах, регуляторы могут вполне рассматривать плюсы и минусы влияния такого подхода, хоть он, конечно, никогда и не будет объявлен официально. И если исходить из ожидания его реализации в обозримом будущем, то надо понимать, что худшей аллокацией становятся наличные деньги и облигации. Пенсионные фонды и страховые компании окажутся среди пострадавших. А искать реальную доходность нужно будет в акциях, недвижимости, и других реальных активах.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.