Отчетности и дивиденды

• Совет Директоров компании “Магнит” вынес решение о размере выплат дивидендов. Доходность составит 4,34%. Дивидендные выплаты ожидаются 31 декабря.

• “Алроса” представила финансовую отчетность по МСФО за 3 квартал 2021 года. Мы отмечаем хороший свободный денежный поток и сокращение долга.

• “Русагро” представила хорошую финансовую отчетность по итогам 3 квартала 2021 года. На фоне этого бумага продолжает расти.

• “Роснефть” также представила финансовую отчетность по итогам 3 квартала 2021 года.

• В преддверии отчетности “Газпрома” мы ожидаем, что показатели значительно улучшаться. Также стоит отметить значительный рост цен на газ 15 ноября.

• В конце ноября – начале декабря “Норильский Никель” объявит размер выплаты дивидендов. Мы ожидаем доходность в 4 – 5%.

• Мы ожидаем хорошую отчетность “Мечел”. Прибыль компании должна увеличиться.

• 13 января ожидаются дивидендные выплаты компании “ММК”. В этом же месяце будут известны результаты финансовой деятельности компании за 4 квартал 2021 года.

Новости компаний

• В воскресенье произошел взрыв на заводе “НЛМК”. Мы не ожидаем существенных изменений вследствие данного происшествия.

• “Русал” включен в индекс MSCI. Также продолжаются обсуждения выделения активов.

• Стоимость акций “TCS Group” снизилась. Однако, мы ожидаем сильную квартальную финансовую отчетность, которая может стать драйвером роста.

• Стоимость акций “Сургута” возросла на 40%. Мы видим данную ситуацию на рынке, как крайне спекулятивную идею.

• Состоялся Capital Day “Евраза”. На повестке дня – решение о размере выплат дивидендов и процесс выделения угольных активов.

Новости рынков

• На фоне эскалации напряжения на украинской границе 11 – 12 ноября осуществлялась массовая распродажа бумаг, стоимость падала. 15 ноября началось восстановление и покупки на рынках.

• Стоимость облигаций и акций на рынке Китая снижается. Рынок ждет скорейшего окончания истории с “Evergrande”.

• Рост инфляции в США оказал воздействие на рынки. Индекс DXY достиг рекордного максимума с февраля 2020 года.

Отчетности и дивиденды

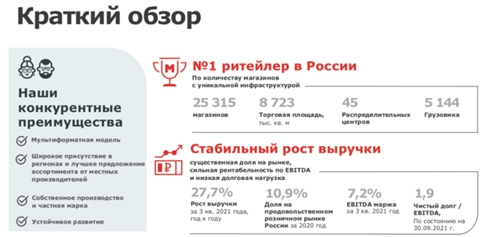

Магнит

Корпорация представила хорошие финансовые отчетности по итогам 3 квартала. Общая выручка “Магнита” возросла на 27,7% в то время, как рост показателя EBITDA составил 7,2%. Чистая прибыль достигла 13,6 млрд рублей. 8 ноября состоялся Совет Директоров, в ходе которого было озвучено решение о размере выплат дивидендов по итогам 3 квартала 2021 года. Выплата составит 294,37 рублей на акцию, что демонстрирует доходность в 4,34%. Дивидендные выплаты ожидаются 31 декабря.

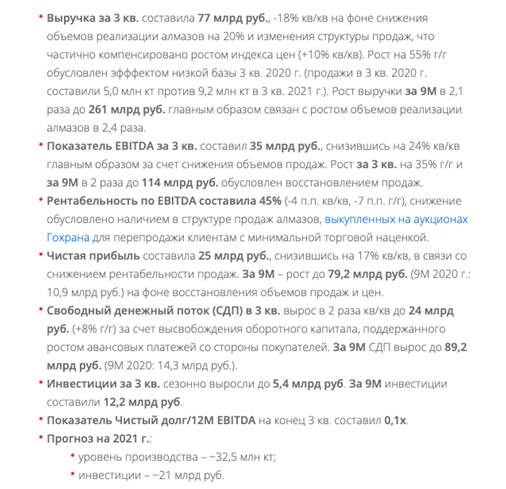

Алроса

“Алроса” представила финансовую отчетность по МСФО за 3 квартал 2021 года. Выручка составила 77 млрд рублей. Чистая прибыль составила 25 млрд рублей, снизившись на 18% в сравнении со 2 кварталом на фоне снижения объемов реализации алмазов. Чистая прибыль составила 25 млрд рублей, снизившись на 17% в сравнении со 2 кварталом из-за снижения рентабельности продаж. Однако, стоит отметить хорошую генерацию свободного денежного потока и практически отсутствие долга. Мы предполагаем дивидендную доходность бумаги в 12 – 12,5%.

Также мы ожидаем рост продаж в 1 квартале 2022 года на фоне роста спроса со стороны ювелирных изделий, так как в преддверии нового года они будут распроданы.

Русагро

“Русагро” представила хорошую финансовую отчетность по итогам 3 квартала 2021 года. Выручка достигла уровня в 53,204 млрд рублей, увеличившись на 45% в сравнении с тем же периодом в 2020 году. Чистая прибыль составила 17,822 млрд рублей, что является ростом на 200% в сравнении с тем же периодом годом ранее.

На фоне хороших показателей и роста цен на продукты питания бумага продолжает расти. Мы ожидаем доходность в 10% и выше.

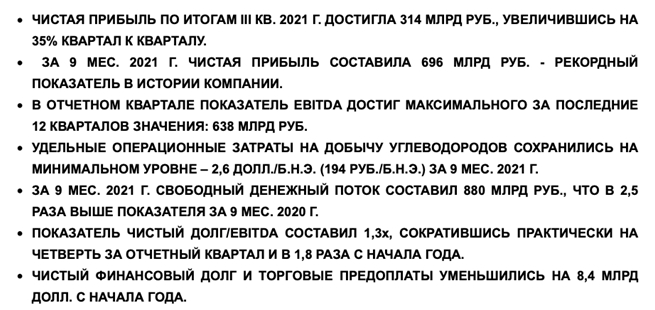

Роснефть

12 ноября “Роснефть” также представила финансовую отчетность по итогам 3 квартала 2021 года. Чистая прибыль возросла на 35% в сравнении со 2 кварталом и составила 314 млрд рублей. Стоит отметить все еще большой долг компании, однако, показатель чистого долга к EBITDA снизился за счет роста показателя EBITDA. Мы ожидаем дивидендную доходность в размере 9 – 10%.

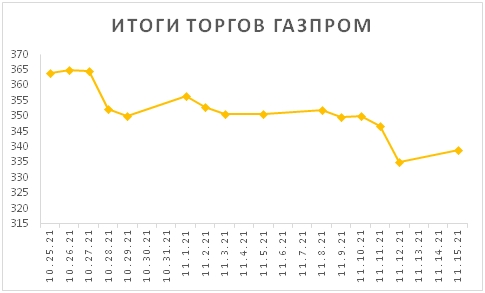

Газпром

В преддверии отчетности “Газпрома” мы ожидаем, что показатели значительно улучшаться.

Также стоит отметить значительный рост цен на газ в Европе 15 ноября вследствие отказа “Газпрома” бронировать дополнительные транзитные мощности газопровода Ямал-Европа на декабрь. Цена возросла до 964 долларов за тысячу кубометров, увеличившись на 7%. Позднее, стоимость немного снизилась, однако осталась значительно выше 900 долларов.

Норильский Никель

В конце ноября – начале декабря “Норильский Никель” объявит размер выплаты дивидендов. На наш взгляд, минимальные выплаты на акцию составят более 700 рублей на акцию. Мы ожидаем доходность в 4 – 5%.

Также стоит отметить, что после падения стоимости акций, бумага остается в данном диапазоне.

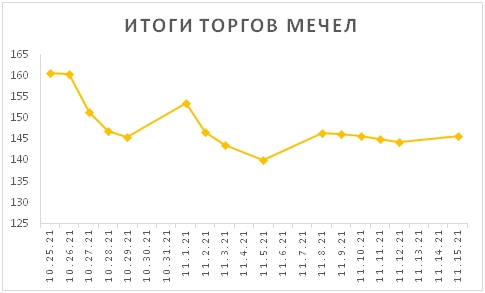

Мечел

Мы ожидаем хорошую отчетность компании “Мечел” по МСФО за 3 квартал 2021 года. Показатели выручки и прибыли должны улучшиться.

ММК

13 января ожидаются дивидендные выплаты компании “ММК”. Ожидаемая доходность составляет 4,19%. Стоит отметить, что в этом же месяце будут известны результаты финансовой деятельности компании за 4 квартал 2021 года, что может стать драйвером роста.

Новости компаний

НЛМК

В воскресенье произошел взрыв на заводе “НЛМК”, где находился уголь. Пожар удалось быстро потушить, причины остаются неизвестными. Однако, представители компании сообщили, что данное происшествие не сказалось на работе предприятия.

Отсюда, мы не ожидаем существенных изменений вследствие данного происшествия, и бумага продолжает выглядеть хорошо.

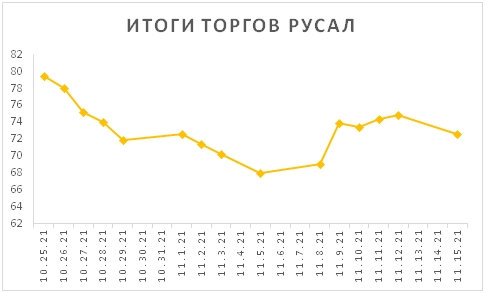

Русал

По итогам очередного полугодового пересмотра индекса MSCI в состав был включен “Русал”. Фундаментально и тактически бумага сейчас выглядит хорошо.

Также стоит отметить новости по теме выделения активов компании. Изначально “SUAL” заблокировал данное решение, однако недавно выделение все же было согласовано и “EN+ Group” и “SUAL” объявили о совместной поддержке идеи. Пока остается вопросом, к какому компромиссу пришли акционеры компании.

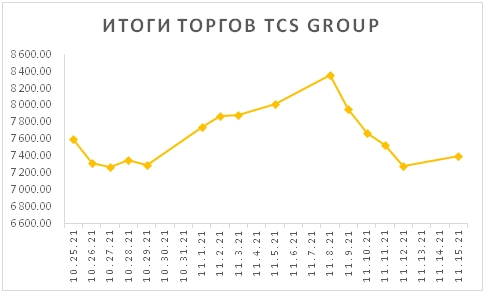

TCS Group

Стоимость акций компании “TCS Group” снизилась на прошлой неделе до 7899 рублей за акцию с 8506 рублей. Однако, мы ожидаем сильную квартальную финансовую отчетность по МСФО, которая может стать драйвером роста и вернуть цены на 10 – 15%.

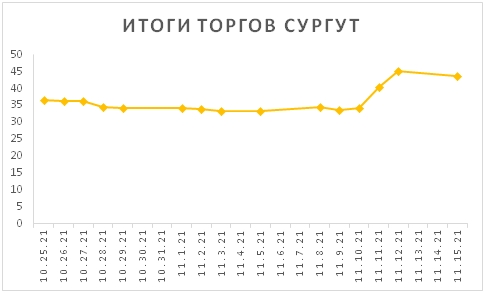

Сургут

Стоимость акций “Сургута” значительно возросла за несколько дней. Стоит отметить, что это не первое ралли в истории Сургута. Мы видим данную ситуацию на рынке, как крайне спекулятивную идею. Вопросом остается причина данного ралли, где остановятся цены и когда.

Евраз

Состоялся Capital Day “Евраза”. На повестке дня – решение о размере выплат дивидендов и процесс выделения угольных активов. Мы ожидаем дивидендную доходность в 5 – 6%.

Также стоит упомянуть выделение активов. Акционерам компании будут бесплатно предоставлены акции компании “Распадская”. Интересно, что тем акционерам, которые не смогут по каким-либо причинам получить акции, будут предложены оферты по продаже от компании.

Более того, возможным драйвером роста корпорации остаётся динамика цен на уголь.

Новости рынков

Эскалация напряжения на украинской границе

На фоне эскалации напряжения на украинской границе 11 – 12 ноября осуществлялась массовая распродажа бумаг на российском рынке, стоимость акций падала. 15 ноября началось восстановление и покупки на рынках.

Китай

Стоимость облигаций и акций на рынке Китая снижается. На прошлой неделе появились новости о дефолте компании “Evergrande”, однако, позднее, новости были опровергнуты и сообщалось, что девелоперу удалось избежать дефолта в последнюю минуту. На фоне новостей цены на руду, сталь и уголь снизились.

Стоит отметить, что рынок ждет скорейшего окончания истории с “Evergrande” и скорее всего отреагирует позитивом на любое разрешение данной ситуации.

Также стоит упомянуть, что на минувшей неделе власти Китая провели собрание с ассоциацией девелоперов и финансовыми компаниями по поводу ситуации на рынке недвижимости. ЦБ Китая, в свою очередь, продолжает активно вливать ликвидность в систему через операции репо.

Инфляция

Опубликованные 10 ноября данные по инфляции США стали для многих сюрпризом. Инфляция в США продолжает оставаться на высоком уровне и по итогам октября ускорилась до 6,2% в сравнении с 5,4% месяцем ранее. Становится все труднее убедить рынки в том, что инфляция носит временный характер, как сообщал Джером Пауэлл на заседании ФРС.

На фоне этого участники валютного рынка стали опасаться ужесточения монетарной политики ФРС США и увеличили спрос на доллар, вследствие чего индекс доллара США DXY, отражающий стоимость американской денежной единицы по отношению к шести самым ликвидным мировым валютам, возрастает, достигнув отметки в 95,128, что является рекордным максимумом с февраля 2020 года.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.