Китай.

В последнее время Китай обещал начать активную поддержку и стимулирование экономики, однако никаких изменений не происходило. На прошлой неделе Правительство все же выполнило свое обещание. Китай выделил 146 млрд долларов на стимулирование экономики.

Народ предполагает, что прямое фискальное стимулирование стало следствием того, что продолжает ухудшаться финансовое состояние застройщиков, которые формируют значительную часть занятости населения и вносят большой вклад в экономику, а также сама экономическая ситуация становится хуже. С точки зрения экономики в целом это первые реальные действия для ее стимулирования. Народ оптимистично воспринял данное действие Правительства и ожидает последующих.

ФРС США.

В прошлую пятницу состоялся симпозиум по экономической политике в Джэксон-Хоул. Народ ждал выступления Пауэлла. Вопросом для всех оставался, насколько агрессивно ФРС будет действовать со ставкой до конца года.

Несмотря на то, что в последние две недели данные по CPI были более чем оптимистичными и народ стал предполагать, что что в 2023 году ФРС начнет снижать ставку, чтобы стимулировать экономический рост, Пауэлл, напротив, сказал, что лучше держать ставку чуть дольше и чуть выше, чтобы убедиться, что инфляционное давление действительно не возрастает. После данного сообщения начались разговоры о повышении ставки в сентябре предположительно уже на 0,75%. Соответственно, снизились ожидания касаемо перехода к смягчению в 2023 году. Безусловно, для рынка это является негативным фактором, индексы на фоне новости потеряли 3–4%.

Прямого воздействия данной новости на российский рынок нет, так как он продолжает оставаться ограниченным. Все же, незначительное воздействие на настрой инвесторов это оказать могло.

Нефть.

На прошлой неделе цены на нефть вернулись к 100 долларам за баррель и даже периодически превышали данную отметку. Цены выросли, в частности, в силу нескольких причин.

Во-первых, ранее рынок ожидал подписание сделки США и Ирана. Иран вроде как пошёл на уступки по некоторым моментам, все же, в обмен выставил свои требования. На прошлой неделе США ответили, что на поправки взамен они идти не готовы, что вновь ставит под сомнения осуществление сделки.

Во-вторых, даже если на рынке появится иранская нефть, ОПЕК+ будет противодействовать падению цен. В середине прошлой недели Саудиты выступили с заявлением относительно того, что они очень мобильны в принятии решений. Также, было сообщено, что уже сейчас начинает прорабатываться новое соглашение по ОПЕК+, а также страна готова в любой момент вернуться к снижению добычи. На фоне данных заявлений рынок уже оценивает риски возможного дефицита.

Газ.

Цены на газ в Европе значительно выросли на прошлой неделе, достигая уровня свыше 3000 долларов за тыс. куб. м. на фоне сообщения “Газпрома” о том, что 31 августа компания приостановит работу последней из шести турбин “Северного потока” для проведения планово-предупредительных работ. При отсутствии неисправностей прокачка газа будет восстановлена через три дня. Однако, Европа начала паниковать, что поток обратно не включат.

Рассматривая “Газпром”, стоит отметить, что поставки в Европу значительно сократились, однако цены выросли в разы больше, чем снизилась прокачка. Компания зарабатывает больше, чем в прошлом году. Опять же, не совсем понятно, что от прибыли достанется миноритариям и достанется ли вообще сложно сказать.

Рассматривая рынок США, появились новости о том, что Freeport LNG, работа которого должна была возобновиться в октябре, начнет функционировать не раньше ноября, так как ремонт затягивается. С другой стороны, появились заголовки о том, что другие американские производители быстро сориентировались в данной ситуации и увеличили поставки через другие заводы.

Также, начали писать о том, что оживилась активность азиатских покупателей. Ранее, азиаты ждали снижения цен, однако, цены не снижаются и уже близка закачка по отопительному сезону. И, если ранее хоть какие-то партии СПГ могли доставляться в Европу, то сейчас такая возможность постепенно сходит на нет. Азиаты готовы платить, и конкуренция на спотовом рынке растет.

Европейская промышленность.

С трудностями вследствие высоких цен на газ продолжает сталкиваться европейская промышленность: алюминий и удобрения. Началась вторая волна закрытия заводов по удобрениям, цены растут. Для российских производителей (“ФосАгро” и “Акрон”) это является позитивом. Несмотря на то, что присутствуют ограничения по квотам на экспорт, поставки осуществляются по высоким ценам. Еще большим позитивом для российских компаний, а также драйвером роста цен может стать период, когда начнётся посевная и потребуются удобрения.

Цены на металлы остаются практически неизменными, однако производство алюминия продолжает падать. В июле снижение производства в Европе составило 10%.

Дивиденды.

“Новатэк”: Совет Директоров “Новатэка” рекомендовал выплатить дивиденды за 1 полугодие 2022 года в размере 45 рублей на акцию. Стоит отметить, что финансовые результаты компания не раскрывала, однако объемы поставок не снижаются.

“Татнефть”: “Татнефть” утвердила выплату дивидендов. Также, в понедельник компания представила отчетность по МСФО, которая подтверждает хороший дивиденд. Выручка составила 790,8 млрд рублей, увеличившись на 41% г/г., чистая прибыль составила 139,9 млрд рублей (рост на 51%). В целом, не сильно упали объемы, цены также не снизились значительно, те дисконты, которые предполагали ранее к цене, не оправдались. Компания чувствует себя неплохо и хорошо зарабатывает.

“Роснефть”: На этой – следующей неделе мы ожидаем решение “Роснефти” касаемо выплаты промежуточных дивидендов. Доходность может составить 11 – 13% годовых.

“ЛУКОЙЛ”: В конце сентября - начале октября мы ожидаем решение СД “ЛУКОЙЛа” по выплате дивидендов. К дивидендам за 1 полугодие 2022 года могут добавить и выплату отложенных дивидендов по итогам 2 полугодия 2021 года.

“Русал”: В понедельник состоялся неожиданный СД “Русала” по промежуточным дивидендам. Стоит отметить, что это уже не первая и не вторая попытка. Ранее, СД не увенчались успехом. Все же, СД компании, наконец, рекомендовал выплату дивидендов в размере 0,02 доллара на акцию, что стало большим сюрпризом для рынка. Выплаты должны быть утверждены 30 сентября.

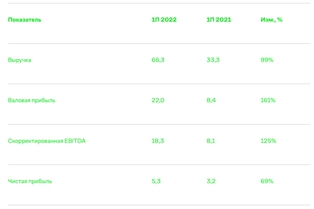

“Самолет”: В понедельник была опубликована сильная финансовая отчетность “Самолёта”. Прибыль компании в 1 полугодии 2022 года выросла на 69% г/г и составила 5,34 млрд рублей. Выручка компании увеличилась в 2 раза до 66,25 млрд рублей.

Также, на минувшей неделе СД компании рекомендовал выплату в 41 рубль за акцию по итогам 2 квартала 2022 года. Дивидендные выплаты состоятся 12 октября. В целом, дивиденды согласуются с намеченными ранее планами.

Отчетности.

TCS Group.

На прошлой неделе пресс-релиз с результатами деятельности опубликовала компания TCS Group. Согласно пресс-релизу, банк остался в прибыли, однако цифры озвучены не были. Все же, прибыль минимальна за последние 5 лет. Однако, положение банка выглядит лучше, чем остальных. Видимо, основной эффект от ограничений уже впитан и абсорбирован. В целом, пресс-релиз дает скорее положительную оценку бизнесу.

Ozon.

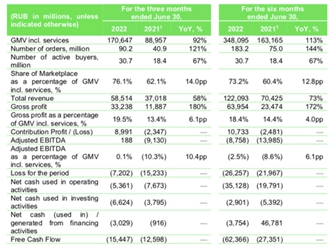

Появились заголовки о том, что “Ozon” впервые за многие годы продемонстрировал операционную безубыточность. Действительно, показатель EBITDA составил 0,2 млрд руб. по сравнению с убытком в 9,1 млрд руб. годом ранее. Достичь такого показателя удалось за счет масштабирования бизнеса и оптимизации операционных расходов. Отчетность действительно хорошая и, если бы не история с военной спецоперацией и ограничениями, бумагу бы активно раскупали иностранные инвесторы. На фоне публикации бумага выросла на 10 – 15%.

М-Видео.

Компания “М-Видео” опубликовала слабые результаты деятельности по итогам 2 квартала 2022 года. Проблема состоит в том, что поставки всех традиционных брендов, которые продает “М-Видео”, остановились. Возможным остается только переход на китайскую продукцию.

Стоит отметить катастрофическое падение продаж наряду с уходом покупателей на платформы “Ozon” и “Wildberries”. Раньше компания активно рекламировала свой онлайн-сегмент, однако, теперь потребитель стал больше покупать на “Ozon” или, возможно, “Wildberries”.

Система.

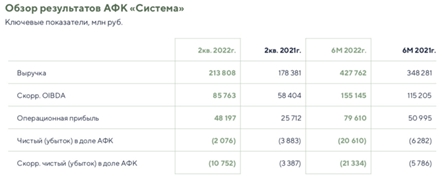

В понедельник результаты 2 квартала 2022 года опубликовала АФК “Система”. Стоит отметить, падение маржинальности, чистой прибыли. Однако, рост бизнеса воспринимается как положительная новость. Выручка компании по МСФО во 2 квартале выросла до 213,8 млрд руб. в сравнении с 178,4 млрд руб. годом ранее. Скорректированный показатель OIBDA составил 85,8 млрд руб.

Segezha Group.

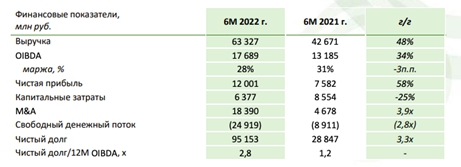

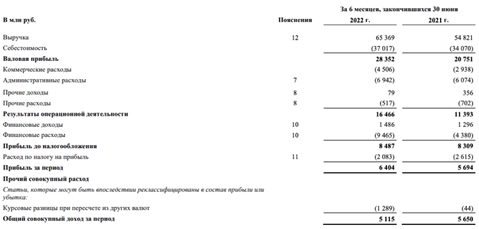

В понедельник отчетность по итогам 6 месяцев 2022 года представила компания “Segezha Group”. В целом, стоит отметить, что компания страдает от крепкого рубля и те цифры, которые были представлены, оказались ниже их собственного прогноза. У компании есть рост бизнеса, однако, не такой большой, какой народ ждал.

По итогам 1 полугодия 2022 года выручка увеличилась на 48% г/г, до 63,3 млрд руб. Показатель OIBDA вырос на 34% г/г до 17,7 млрд руб. Чистая прибыль увеличилась на 58% г/г, до 12,0 млрд руб. Чистый долг также вырос, увеличившись до 95,2 млрд руб. (рост в 3,3 раза). Капитальные издержки снизились и составили 6,4 млрд руб. (снижение на 25%).

ЛСР.

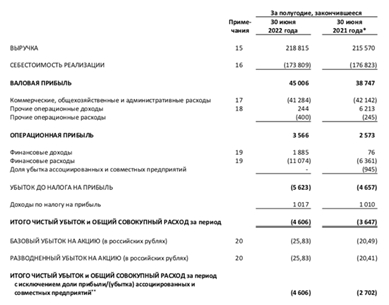

В понедельник Группа ЛСР представила финансовые результаты по МСФО за 1 полугодие 2022 года. В целом, отчетность хорошая, однако, у компании продолжает увеличиваться долг. Выручка выросла на 19% до 65,369 млрд руб., прибыль составила 6,4 млрд руб. (рост на 12,5%). Общий долг вырос до рекордного за 10 лет значения.

РусГидро.

Компания “РусГидро” представила слабую отчётность по МСФО за 1 полугодие 2022 года. Выручка компании составила 214,62 млрд рублей. Чистая прибыль по итогам 1 полугодия 2022 года составила 30,01 млрд рублей, снизившись на 25,5% (40,29 млрд рублей годом ранее). Показатель EBITDA составил 61,107 млрд рублей в сравнении с 66,363 млрд годом ранее. Стоит отметить, что значительно увеличились капитальные затраты компании (на 66,5% до 38,99 млрд руб.).

Ожидаем:

В ближайшее время ожидается отчетность компании “Ленэнерго” по МСФО за 1 полугодие 2022 года. Компания уже представила отчетность по РСБУ, на основе которой рассчитываются дивиденды.

Корпоративные новости.

Fortum.

На минувшей неделе Финский “Fortum” сообщил о своих планах на Россию: компания не теряет надежды на продажу своих активов – “Юнипро” и “ТГК – 1”. Предположительно, компания “Интеррао” является основным претендентом. Все же, власти ограничили продажу активов до конца года.

Однако, “Новатэку” удалось закрыть сделку. “TotalEnergies” сумел быстро получить разрешение комиссии на покупку у “Новатэка” 10% в “Арктической перевалке”. Это говорит о том, что есть отработанный механизм, по которому иностранцам дают выходить из активов.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.