Курс рубля.

В последнее время рубль значительно слабеет по отношению к доллару. Вопрос, что стало первопричиной, остается открытым, так как значительных изменений не произошло. Мы предполагаем, что причиной могли стать новости о том, что Россия может разрешить иностранным компаниям присутствующим в России выплачивать дивиденды при условии продолжения инвестиций в стране. Если это осуществится и вывод денежных средств за границу станет возможным, возникает прямое воздействие на курс. Также, одним из факторов могло стать закрытие бюджетного года.

Биржа.

Активность на бирже постепенно снижается в преддверии нового года. Объемы торговли падают. Значительных корпоративных событий также не произошло.

Рынок все же остается волатильным на фоне эффекта девальвации. Ситуация становится более благоприятной для металлургов, вопрос насколько долго это продлится. Это также выгодно и для бюджета.

ФРС США.

В прошлый вторник появились данные по инфляции за ноябрь. Потребительские цены в США в ноябре выросли в годовом исчислении на 7,1% вместо ожидаемых 7,3%. На фоне положительных новостей рынок начал расти, ожидая, что, чем ниже инфляция, тем раньше ФРС начнет понижать ставки.

Однако в среду Пауэлл развеял данные ожидания. Несмотря на то, что ставка была повышена на ожидаемые 0,5% до 4,25–4,5%, Пауэлл сообщил, что необходимо больше данных и больше времени, чтобы начать понижение и, вероятнее всего, ставка вновь будет повышена на следующих заседаниях. Вследствие сказанного риски рецессии в стране вновь выросли. Акции начали падать и продолжают снижаться (в моменте 3 – 3,5 %, сейчас 1 – 1,5%). Однако, рынок облигаций не отреагировал негативом. Рынок ожидает, что ставку середине 2023 года начнут снижать. В силу того, что Пауэлл склонен к резким разворотам политики, это кажется вполне вероятным.

Ставка ЦБ.

В прошлую пятницу состоялось заседание ЦБ касаемо ставки. Показатель было решено оставить без изменений на уровне 7,5%. Учитывая нынешнюю девальвацию, возникают риски проинфляционной истории и возможного дальнейшего повышения ставок. Однако, рынок пока не закладывает данные риски.

Рынок газа.

На прошлой неделе началось снижение цен на газ в Европе. Этому способствовали благоприятные погодные условия, а также новость о том, что в Германии был запущен плавучий терминал по регазификации СПГ.

Однако, котировки резко выросли после того, как стало известно о взрыве, произошедшем на магистральном газопроводе Уренгой — Помары — Ужгород. По нему газ транспортируется из Западной Сибири в Европу через Украину. Цены превысили 1250 долл. за тысячу куб. м.

Позднее, “Газпром” сообщил, что транзит восстановлен и большая часть роста была нивелирована и цены на газ остановились на уровне 1200 долл. В целом, рынок осознает риски остановки поставок в Европу и не воспринял данную новость значительным скачком в акциях “Газпрома”.

Также, стало известно о принятии решения ЕС о введении потолка цен на газ на уровне 180 евро за мегаватт/час. Механизм действия пока неизвестен. Есть предположения, что ЕС будет формировать некий “картель” покупателей, который не сможет покупать газ выше назначенного потолка в силу запрета европейским законодательством. Мы будем следить за появлением подробной информации о действии механизма.

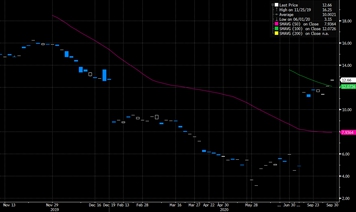

Цена на газ

Источник: Bloomberg

Корпоративные новости.

ММК

Ранее компания “НЛМК” сообщила о том, что рекомендовала выплату дивидендов. Вслед, рынок ожидал, что и “ММК” решит рекомендовать дивиденды в ближайшее время. Однако, на этой неделе появились комментарии Председателя СД о том, что компания не планирует в ближайшее время возобновлять дивидендные выплаты.

Лукойл.

Вчера был последний день покупки акций “Лукойла” с дивидендом. Сумма выплат составит 793 руб. на акцию (дивидендная доходность порядка 17,63%).

Ленэнерго

Неожиданно появилось новость о том, что СД “Ленэнерго” 20 декабря рассмотрит вопрос об участии в “Россети Северный Кавказ”. Компания практически ничего не зарабатывает, при этом имеет значительные долги. Если “Ленэнерго” примет решение выкупить пакет, вероятнее всего, это негативно отразится на ее финансовых показателях: чистая прибыль упадет и на дивиденды будет направляться меньшая сумма. Если владельцы обыкновенных акций будут не согласны с решением, вполне возможно, что будет объявлен выкуп их акций.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.