За последний год снижение цен на нефть достигло 35%. Реализованный спрос на нефть не объясняет такое снижение, поскольку оценки спроса постоянно пересматривались в сторону повышения с осени прошлого года. По нашим оценкам, более 80% падения объясняется поставками нефти — особенно из России, а также рекордными показателями SPR в США. Однако поставки ОПЕК+ начали сокращаться после некоторых признаков сокращения Россией и значительного сокращения экспорта ОПЕК, что согласуется с высоким уровнем соблюдения последнего соглашения ОПЕК о сокращении.

Растущие опасения по поводу рецессии в США и замедления темпов роста в Китае, вероятно, также оказывают давление на цены на нефть. По нашим оценкам, форвардные кривые учитывают все основные риски для прогноза по цене Brent на декабрь 2023 года в размере 95 долларов за баррель — без сокращения в России, снижение спроса в Китае и умеренную рецессию в ОЭСР — но без каких-либо дополнительных сокращений ОПЕК. Таким образом, мы рассматриваем нефтяной рынок как слишком пессимистичный и ожидаем устойчивого дефицита с июня, поскольку сокращение добычи ОПЕК+, вероятно, полностью осуществится, а спрос продолжит расти.

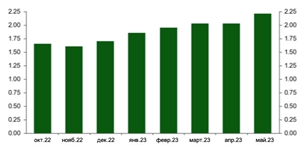

Несмотря на все опасения по поводу рецессии, реализованный спрос вряд ли может объяснить значительное снижение цен на нефть. МЭА и другие аналитические агентства неуклонно повышают прогнозы мирового спроса на нефть. МЭА повышало прогнозы роста спроса каждый месяц, начиная с ноября прошлого года и совсем недавно, на прошлой неделе.

МЭА - ожидания роста мирового спроса на нефть (%)

Это повышение спроса отражает то, что сильный спрос со стороны развивающихся рынков и мировой спрос на услуги продолжают опережать более слабые данные со стороны развитых стран и производственные условия.

Тем не менее, многие аналитики недооценивали поставки нефти — особенно из России за прошедший год. Хотя ожидания МЭА относительно поставок нефти из России изначально были значительно снижены после начала военной операции на Украине, сейчас они на 1,7 млн баррелей в сутки выше, чем год назад. Более плавное перенаправление российских баррелей, особенно в Азию и на Ближний Восток, было также сопряжено с ростом экспорта иранских и венесуэльских баррелей. Более того, в прошлом году SPR США выпустил около 220 миллионов баррелей в ответ на геополитическую эскалацию и резкий рост инфляции.

Согласно нашим расчетам, эти позитивные потрясения в поставках стран, не входящих в ОПЕК, и вызванный ими рост запасов нефти в совокупности объясняют более 80% снижения с прошлого года.

Будут ли поставки нефти по-прежнему превышать ожидания?

Мы считаем, что таких позитивных данных по поставкам уже не будет в этом году, так как мировые поставки нефти находятся на переломном этапе. Начиная с России, отмечается снижение производительности нефтеперерабатывающих заводов и снижение экспорта по трубопроводам. Мы же предполагаем, что Россия полностью выполнит свое обещание сократить добычу на 500 тыс. баррелей в сутки в контексте давления со стороны своих партнеров по ОПЕК+. Однако, мы по-прежнему рассматриваем увеличение поставок из Россию как существенный риск для прогноза цен на нефть, поскольку падение может быть связано с сезонным обслуживанием нефтеперерабатывающих заводов.

Также, резкое снижение экспорта нефти 6 стран ОПЕК— примерно на 1 млн баррелей в сутки всего за последние 2 недели — убедительно подтверждает наши ожидания об очень высоком (90%) уровне соблюдения объявленного в апреле сокращения.

Наконец, резкое падение числа буровых установок в США, о котором недавно стало известно (сокращение на 8% с начала декабря ), подтверждает мнение о том, что рост поставок сырой нефти в США в настоящее время значительно замедляется.

Помимо позитивных потрясений в поставках за прошедший год, растущие опасения по поводу рецессии в США и замедления экономического роста в Китае теперь, вероятно, также оказывают давление на цены на нефть.

Касаемо опасений рецессии в США, то, согласно наблюдениям, резкие колебания цен на нефть марки Brent часто совпадали с большими колебаниями цен на акции американских банков. Аналогичным образом, цена на нефть марки Brent снизилась почти на 3 доллара за баррель после появления заголовков о неудаче в переговорах касаемо потолка госдолга США.

Это говорит о том, что форвардные кривые определяют основные риски для прогноза цен на нефть марки Brent на декабрь 2023 года (95 долларов за баррель) — отсутствие сокращения в России, снижение спроса в Китае и умеренная рецессия, ориентированная на ОЭСР, - но без каких—либо дополнительных сокращений ОПЕК. Учитывая, насколько возросла сила ценообразования ОПЕК, нынешние ожидания рынка кажутся нам слишком пессимистичными.

В то время как риск рецессии в развивающихся странах выше среднего и рост спроса на нефть в Китае все еще неоднозначен, мы по-прежнему ожидаем, что растущий спрос в развивающихся странах и изменение предложения ОПЕК+ подтолкнут рынки от умеренного профицита в первом квартале к значительному дефициту во втором полугодии.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.