ГЛОБАЛЬНЫЙ РЫНОК

4 ПОДНЯТИЯ СТАВКИ ФРС СТАНОВИТСЯ ДЛЯ РЫНКОВ БАЗОВЫМ СЦЕНАРИЕМ

Судя по фьючерсам на ставку, четыре повышения в этом году – уже базовый сценарий, он в цене, и рынки воспринимают такую траекторию ужесточения ДКП спокойно. Ведь в этом случае ДКП на протяжении всего года будет оставаться мягкой. Впрочем, совершенно нельзя исключать и более существенных движений, что высока вероятность ШЕСТИ - СЕМИ ПОВЫШЕНИЙ СТАВКИ В 2022г, прекращения реинвестирования портфеля ФРС в 2П2022 и начала продаж бумаг из портфеля в 1П2023г. Такой сценарий пока не в ценах, и он обязательно вызовет коррекцию на рынках, в случае появления каких-либо признаков ужесточения риторики ведущего регулятора.

Вероятность повышения ставки:

• В марте – 89.5%

• ДВА повышения к июню – 83%

• ТРИ повышения к сентябрю – 68.5%

• ЧЕТЫРЕ повышения к декабрю – 63%

ИНФЛЯЦИЯ В США ДЕКАБРЕ: ЗАМЕДЛЕНИЯ НА УРОВНЕ БАЗОВОЙ ИНФЛЯЦИИ ПОКА НЕ ВИДНО

Потребительские цены в США в декабре выросли на 0.31% мм (0.47% мм с устранением сезонности). Годовой показатель подскочил с 6.81% до 7.04% гг (в соответствии с ожиданиями). Это максимальное значение с февраля 1982г (!)

Базовая инфляция (с устранением влияния цен на энергоносители и продовольствие) составила 0.41% мм (0.55% мм с устранением сезонности). Годовой показатель взлетел с 4.93% до 5.45% гг. Это максимум с февраля 1991г.

Замедление инфляции на общем уровне связано с коррекцией цен на энергоносители, наблюдавшейся в декабре. Но базовая инфляция остается высокой (0.55% mm sa) и не демонстрирует пока признаков замедления.

В январе цены на энергоносители вновь пошли вверх. Поэтому мы, по-видимому, увидим ускорение общей инфляции. Годовой показатель может подняться до 7.1-7.3%.

Эти цифры лишний раз показывают, что ФРС надо действовать решительно!

РОССИЙСКИЙ РЫНОК

РОССИЙСКИЕ РИСКИ СУЩЕСТВЕННО УВЕЛИЧИЛИСЬ. ИНВЕСТОРЫ ОПАСАЮТСЯ УХУДШЕНИЯ ГЕОПОЛИТИЧЕСКОЙ СИТУАЦИИ, ТАКЖЕ ПРИСУТСТВУЕТ И НЕУВЕРЕННОСТЬ ОТНОСИТЕЛЬНО ДАЛЬНЕЙШЕЙ ПОЛИТИКИ БАНКА РОССИИ

Растущие ожидания более быстрого повышения ставки ФРС и скорого сворачивания баланса пока не особо отразились в динамике госдолга развивающихся стран. С начала года мы наблюдали только скачок ставок в Бразилии (история, связанная, скорее с внутренней ситуацией - высокая инфляция и грядущие в этом году выборы) и России. Доходности российского госдолга вернулись на уровни начала 2016г, и это результат не столько ожиданий по ставке Банка России, сколько рост геополитических рисков. Впрочем, рост этих рисков и полная непредсказуемость дальнейшего развития ситуации может заставить ЦБ действовать более решительно. Мы всё более склоняемся к тому, что на заседании 11 февраля ЦБ может повысить ставку на 100 бп. В случае эскалации рисков госдолг РФ может догнать Бразилию

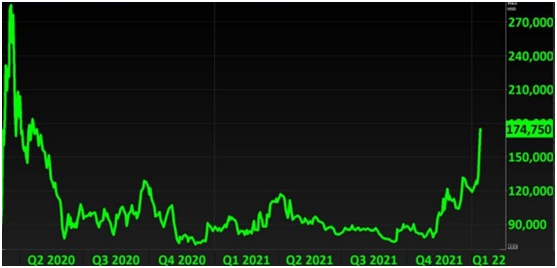

В пятницу 5-летний CDS на РФ подскочил ещё на 17 бп до 175 бп – max с апреля 2020г. Такого резкого роста рисков мы не наблюдали с момента ковид-кризиса в марте 2020г. В акциях продолжился обвал, индекс Мосбиржи (-2.12%) закрылся на минимуме с мая 2021г. Доллар/рубль уходил на 77, но к закрытию откатил до 76.16, при этом волатильность увеличилась (1М implied vol – 17.05). Доходности В офз поднялись до уровней начала 2016г. 6-7-летние бумаги поднялись в доходности до 9.7% годовых. И скорее всего, именно ралли в нефти предотвратило ещё бОльшие неприятности на российских рынках.

Геополитика продолжит оставаться ключевым фактором на этой неделе. Градус напряжения был поднят очень сильно (угрозы размещения ракет на Кубе и Венесуэле оказались чувствительными для США, судя по реакции). По закону жанра теперь маятник может качнуться немного вниз. Мы не исключаем, что на этой неделе риторика станет чуть более миролюбивой

Что по-настоящему радует в этом году, так это продолжающееся снижение цен на мировых продовольственных рынках, прежде всего, на пшеницу. Вниз начинают разворачиваться соя и кукуруза

Мы отмечали, что именно от коррекции мировых продовольственных цен во многом зависит траектория быстрого возвращения инфляции в России к цели. Если эта коррекция случится, то таргет можем увидеть к концу года, если нет – то, по-видимому, в середине 2023г.

ГОДОВОЙ ПОКАЗАТЕЛЬ ИНФЛЯЦИИ НА 10 ЯНВАРЯ МОГ ДОСТИГНУТЬ 8.6 ПРОЦЕНТОВ

Росстат подтвердил предварительную оценку инфляции за декабрь (0.82% мм / 8.39% гг) и сообщил о сильном росте цен с начала года. С 1 по 10 января инфляция составила 0.56%. Это выше, чем было год назад – тогда за первые 11 дней месяца цены выросли на 0.40%. Исходя из этих цифр, годовой показатель инфляции можно оценить в 8.6%.

Ответственными за высокую инфляцию в начале года назначены автомобили и плодоовощи. Высокие темпы роста сохранялись в молочной продукции, крупах, продуктах из зерна. Очень сильно подорожал проезд в городском транспорте. В то же время сохранились пониженные темпы роста цен в мясной продукции.

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.